In seguito alla crisi economico-finanziaria del 2008, in Italia si è verificata una severa riduzione dell’erogazione di credito da parte delle banche e sono aumentati i tempi di pagamento.

Di conseguenza, il tema della gestione del Capitale Circolante – da sempre indicatore chiave delle esigenze di liquidità di breve termine delle imprese – è diventato fondamentale sia per le imprese sia per le supply chain.

In questo contesto, sono emerse soluzioni di Supply Chain Finance mirate al finanziamento del Capitale Circolante, con il fine di garantire la sostenibilità delle filiere e di mantenere la competitività del Paese. Vediamo come il Supply Chain Finance può ottimizzare il controllo del Capitale Circolante e come si presenta il contesto italiano.

Cosa si intende per Capitale Circolante

Partiamo da una doverosa definizione, prima di inoltrarci nel merito della questione.

Il Capitale Circolante (o Working Capital) si identifica solitamente con il Capitale Circolare Operativo Netto (CCON), vale a dire la somma dei valori a bilancio di Crediti Commerciali e Rimanenze, cui va detratto l’ammontare dei Debiti Commerciali.

La bilancia del Capitale Circolante si compone dunque da un lato di:

- Crediti commerciali, crediti vantati nei confronti di un cliente per forniture di beni o per prestazioni di servizi;

- Rimanenze o Lavori in corso.

Dall'altro è compensata da:

- Debiti commerciali, debiti dovuti nei confronti di un fornitore per forniture di beni o per prestazioni di servizi;

- Acconti, gli anticipi ricevuti dai clienti per forniture di beni o per prestazioni di servizi non ancora effettuati, per cessioni di immobilizzazioni materiali, immateriali o finanziarie non ancora perfezionate, con o senza funzione di caparra, oppure a fronte di lavorazioni pluriennali.

Il Capitale Circolante, così calcolato, dipende dal cosiddetto Ciclo di Cassa o Cash-to-Cash Cycle, vale a dire il tempo medio che intercorre fra il ricevimento di materiali da parte dei fornitori e l’entrata di cassa derivante dalla vendita dei prodotti relativi. Questo concetto è molto importante per capire il ruolo che le soluzioni di Supply Chain Finance stanno ricoprendo nella gestione del Capitale Circolante in seguito alla crisi del 2008.

Il Supply Chain Finance a servizio del Capitale Circolante

Come già accennato, la crisi economico-finanziaria del 2008 ha provocato una restrizione dei criteri di concessione del credito e un peggioramento nei rating finanziari delle imprese, con una conseguente – e drammatica – riduzione dell’erogazione di credito e un aumento dei relativi tassi di interesse. In altre parole, la crisi ha ridotto la disponibilità del sistema bancario (che ha adottato criteri più restrittivi) e peggiorato il merito creditizio delle imprese. Di conseguenza, si è verificata una stretta nell’erogazione del credito e sono aumentati i valori degli spread per l’accesso al credito.

Allo stesso tempo sono aumentati tempi di pagamento (sia da parte della Pubblica Amministrazione sia nel settore privato) e questo allungamento determina un maggior fabbisogno finanziario per sostenere il Capitale Circolante. L’aumento del Cash-to-Cash Cycle comporta un aumento del Capitale Circolante Operativo Netto che richiede quindi di essere finanziato. Tuttavia, la contrazione dell’erogazione di credito rappresenta un ostacolo per questo processo, causando non poche difficoltà per le imprese. Infatti, il ritardo nei pagamenti di un cliente si può trasformare in un ritardo nei pagamenti al fornitore e il fenomeno potrebbe amplificarsi lungo l’intera supply chain, provocando la perdita di partner consolidati che non hanno la liquidità necessaria per riuscire a lavorare.

Per far fronte alla debolezza di uno o più attori della catena, che potrebbe comportare rischi anche per tutti gli altri, si è rivelato necessario individuare soluzioni che prevedano la collaborazione tra Finance e Supply Chain per generare benefici condivisi. Per questo è nato il Supply Chain Finance, mirato a sostenere le filiere tramite l’ottimizzazione della gestione del Capitale Circolante.

I numeri del Capitale Circolante e del Ciclo di Cassa in Italia

Dalla teoria passiamo a qualche fatto che ci riguarda da vicino. A quanto ammonta il Capitale Circolante delle imprese italiane?

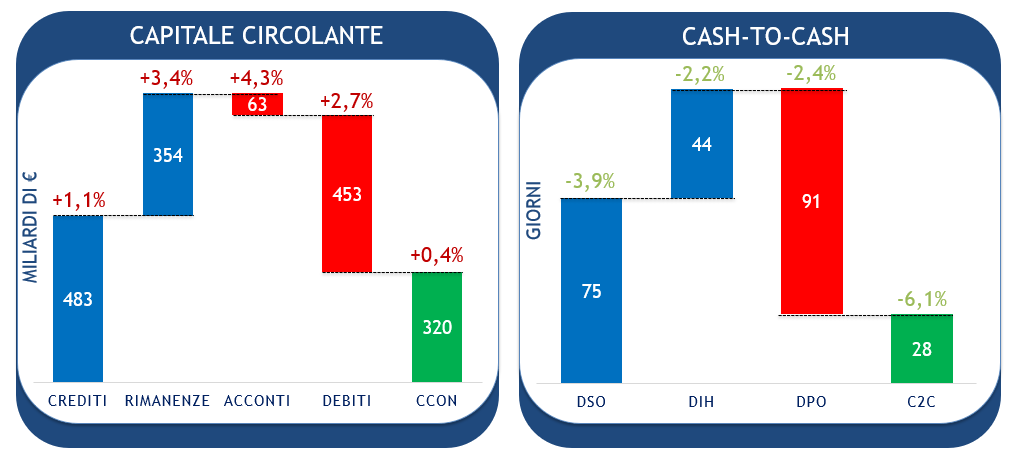

Il fatturato delle imprese italiane è cresciuto del 5,3%, mentre il Capitale Circolante è cresciuto meno che proporzionatamente (+0,4%). I 320 miliardi di euro del Capitale Circolante Operativo Netto a bilancio delle imprese italiane a dicembre 2018 si componevano principalmente di 483 miliardi di euro di Crediti Commerciali, il 49% dei quali appartenenti a grandi imprese e multinazionali, e di 354 miliardi di euro di Rimanenze e Lavori in Corso. A smorzarne l’effetto concorrevano 63 miliardi di euro di Acconti per ordinazioni, per il 75% relativi a società che lavorano su commessa, e 453 miliardi di euro di Debiti Commerciali, dove la rilevanza di grandi imprese e multinazionali raggiungeva il 58%.

Il ciclo Cash-to-cash diminuisce invece in maniera sostanziale rispetto al 2017 (-6,1%), assestandosi a un valore medio di 28 giorni, con forti differenze a seconda della dimensione aziendale. Il tempo medio di incasso dei crediti commerciali (DSO - Days Sales Outstanding) raggiunge un valore di 75 giorni. Le maggiori criticità vengono riscontrate per le piccole imprese che incassano a 106 giorni contro i 52 giorni medi delle grandissime. Le piccole imprese fanno registrare anche il valore più elevato per il pagamento dei debiti commerciali (DPO – Days Payables Outstanding) con 113 giorni, contro i 91 giorni medi. In questo caso le più “virtuose” sono le imprese grandi e grandissime, che pagano in media a 85 giorni. Le piccole imprese hanno anche il maggior numero di giorni di copertura delle scorte, con 63 giorni di DIH (Days Inventory Holding), contro i 44 giorni medi.

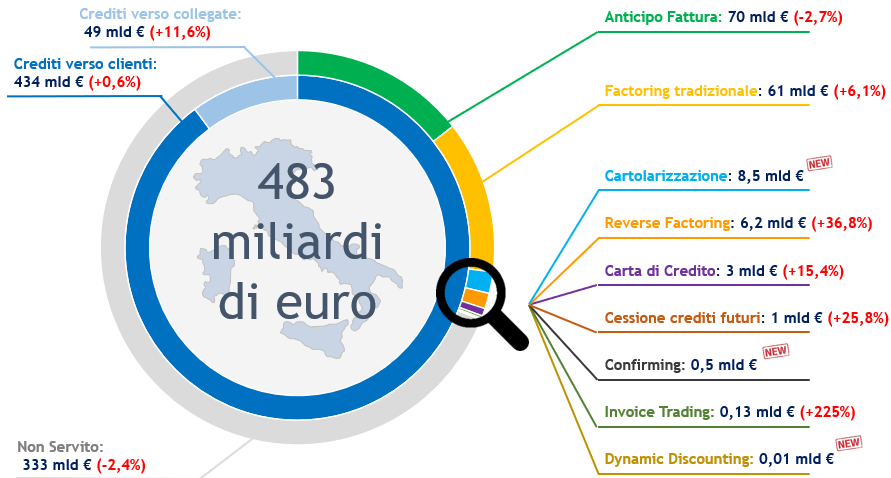

Mercato potenziale e servito del Supply Chain Finance

L'Osservatorio Supply Chain Finance ha inoltre calcolato il mercato servito dalle soluzioni di Supply Chain Finance. Dei 483 miliardi di euro di mercato potenziale a fine 2018, circa il 31% risultava servito da soluzioni di Supply Chain Finance, percentuale che sale al 35% considerando solo i crediti verso clienti. Se da una parte il mercato potenziale totale va incontro ad un aumento (+1,1%), principalmente a causa dei buoni risultati economici delle imprese nel 2018, la parte di mercato ancora “libero” diminuisce (-2,4%), a testimonianza di come il mercato del Supply Chain Finance stia complessivamente crescendo.

Entrando nel merito delle soluzioni, si riscontra una brusca frenata dell’Anticipo Fattura a vantaggio delle soluzioni di cessione dei crediti. L’Anticipo Fattura si riduce infatti a 70 miliardi di euro (-2,7%), con il Factoring in crescita in tutte le sue componenti, dal Factoring tradizionale al Reverse Factoring. Si conferma molto rilevante anche il mercato della Cartolarizzazione dei crediti commerciali.

Nonostante agiscano ancora su volumi limitati, le soluzioni innovative mostrano tassi di crescita importanti. La Carta di Credito cresce e raggiunge un valore di 3 miliardi di euro (valore stimato ipotizzando la dilazione massima consentita dallo strumento). Sale anche l’Invoice Trading, mentre le prime iniziative in termini di Confirming e di Dynamic Discounting compongono un montecrediti rispettivamente di circa 0,5 e 0,01 miliardi di euro.

Capitale Circolante e Supply Chain Finance: una visione internazionale

A livello globale, l’Italia vale il 3% del mercato potenziale mondiale del Supply Chain Finance, che, a fine 2018 ammontava a 16 500 miliardi di euro. Con circa 7.000 miliardi di euro di crediti commerciali, l’Asia rappresenta il mercato potenziale più ampio del Supply Chain Finance, trainata da Cina (3.000 miliardi) e Giappone (1.200 miliardi).

Troviamo poi le Americhe, con circa 5.000 miliardi, di cui oltre il 60% di pertinenza degli Stati Uniti d’America. Infine c’è l’Europa con circa 4.000 miliardi di euro, con Francia e Germania principali mercati di sbocco oltre all’Italia. Più lontane Africa (300 miliardi), dove il mercato è ancora limitato, e Oceania (250 miliardi), dove i tempi di incasso dei crediti sono più bassi.

Vuoi capire come scegliere e gestire gli strumenti

di Supply Chain Finance per la tua impresa?

- Autore

L’Osservatorio Supply Chain Finance del Politecnico di Milano nasce nel 2013 per rispondere al crescente interesse di aziende e Pubbliche Amministrazioni.

Gli ultimi articoli di Osservatorio Supply Chain Finance

Potrebbe interessarti

Articoli più letti